|

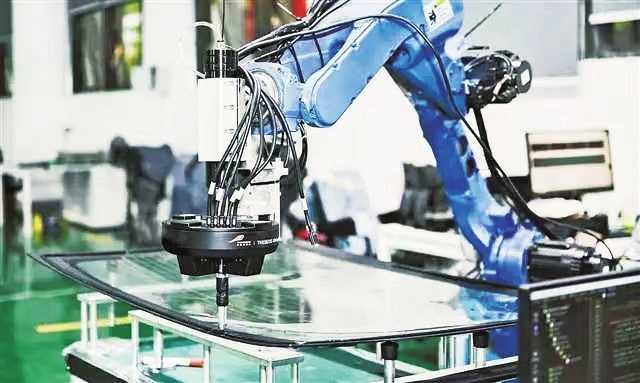

中信银行重庆分行依托“信e链”产品,向国内重卡汽车行业某龙头企业提供金融服务 |

|

中信银行重庆分行通过特色积分卡审批模型按照企业核心技术、资本运作能力、管理团队优势等打分进行额度审批 |

8月1日,国家发改委等多部门联合发布《关于实施促进民营经济发展近期若干举措的通知》,作为落实《关于促进民营经济发展壮大的意见》的配套政策举措。在民营经济蓬勃发展的巴渝大地上,中信银行重庆分行积极响应国家号召,在人民银行重庆营管部和国家金融监督管理总局重庆监管局的指导下,发挥中信集团全牌照优势,认真落实《中信银行金融支持民营经济发展壮大行动方案》,立足民企需求与区域特点,持续完善金融服务的产品和体系,全面加大对先进制造业、绿色、科创、跨境、园区、普惠、乡村振兴等重点领域的民营经济支持力度,为当地实体经济发展壮大注入金融力量。

创新积分卡审批模式

滋养“科技小苗”成“参天大树”

作为科技创新的重要主体,科创企业无疑是实施创新驱动发展战略的生力军。但是,科创企业往往具有高投入、高风险、轻资产特点,传统金融服务模式较难覆盖,融资难、融资慢、融资贵一直是困扰其发展的难题。

眼下,重庆正加快建设具有全国影响力的科创中心,广大民营科创企业正策马扬鞭,加速奔跑。7月18日,市科技局、市教委、市经济信息委、市人力社保局、市金融监管局联合印发《重庆市进一步完善科技型企业培育体系若干措施》,加快培育更多优质市场主体。中信银行重庆分行应声而动,针对有活力、有前景、底子薄的科创类民营企业,不断创新升级金融服务,满足民营企业科技创新和技术改造升级的中长期资金需求,促进企业结构调整和提质增效。

重庆市某科技企业成立于2020年,是一家提供智能视觉装备及整体解决方案的人工智能科创企业,成立以来其高成长性吸引了多家战略投资机构,但股权不断被稀释一直是令实控人头疼的痛点。

“在企业成立初期,作为一家轻资产企业,销售处于起步阶段,但市场快速发展、订单量倍增,短期面临采购原材料的资金短缺。”今年6月,在了解到企业的困难后,该行为企业提供“信·纵横”科创金融服务方案,首期通过特色积分卡审批模型按照企业核心技术、资本运作能力、管理团队优势等打分进行额度审批,以信用方式为企业提供首笔1000万元信贷资金,解决了企业燃眉之急,也成为该企业的首贷银行。

积分卡审批模式针对科创企业轻资产、高成长的特性,不再以历史业绩表现及增信条件作为首要评价因素,审批模型中大幅提高企业研发能力、技术优势、团队背景、股权融资等要素权重,优化审批流程,极大释放了服务科创企业的生产力,为广大中小科创型企业带来了“福音”。

接下来,中信银行重庆分行将继续聚焦创新能力强、具有长期发展前景和上市潜力的优质科创企业,运用产品、服务、政策、协同四大工具箱,为科创企业提供覆盖全生命周期的资本市场阶梯式服务体系。

推动制造迈向“智造”

角逐高质量发展新赛道

制造业是重庆的“家底”,在推动重庆实体经济高质量发展中承担着重要使命。6月5日,重庆召开推动制造业高质量发展大会,提出要着力打造“33618”现代制造业集群体系,实现制造业能级跨越。

位于双福新区的重庆市某民营企业,主营新能源汽车电机轴承、燃油汽车变速箱齿轮等锻造件制造,是“33618”产业体系中的3大万亿级主导产业智能网联新能源汽车产业供应链企业、3大五千亿级支柱产业集群智能装备及智能制造行业企业,属于国家级专精特新“小巨人”企业,拥有13项发明专利、20项实用新型专利。

随着碳中和不断推进,新能源汽车迎来发展热潮。中信银行重庆分行在主动走访调研时了解到,因订单急剧增长,企业对流动资金的需求愈加迫切。立足企业实际,分行首先推介普惠金融“科创e贷”产品为其子公司提供800万元全线上信用贷款,然后通过投贷联动积分卡审批模型为企业提供2000万元制造业中长期信用贷款,同时积极推动全线上工资代发产品开薪易、全线上资产池、普惠增信方授信、供应链融资以及集团协同中信建投上市保荐。

“通过集团体系化协同推进提供的一揽子金融服务,我行产品线上化、信用化、模型化的特点获得企业高度认可,上述业务基本达成意向正稳步推进,我行已成为企业主力合作银行。”中信银行重庆分行相关负责人介绍道。

以数字化切入新需求

链式金融激活“一池春水”

“确权当天贷款就到账了,资金周转问题迎刃而解,不得不说的服务真是太方便了。”重庆某智能科技企业负责人激动地说。

该企业为“重庆市智能工厂”——重庆某上市公司的产业链供应商。由于规模小且自有资金有限,资金的流动性一直是企业的“老大难”。中信银行重庆分行在了解到该企业的融资需求后,经与核心企业反复沟通,为核心企业产业链上游供应商提供应收账款质押融资即普惠金融“订单e贷”融资,企业运用该产品获得1000万元线上贷款额度,实现了应收账款的快速变现,解决了供应链普惠企业的资金周转问题。

产业链上下游连接着数以千万计的中小微企业,基于产业链的供应链金融逐渐成为银行服务中小微企业的重要抓手。近年来,中信银行重庆分行积极运用供应链创新金融模式,围绕产业链各环节需求痛点,构建起以“订单e贷”“商票e贷”“信e链”等上游供应商类产品体系,盘活核心企业上游小微企业的订单、应收账款、票据等流动资产,帮助核心民营企业解决产业链上下游民营企业的现金流压力问题,激活了民营经济发展的“一池春水”。

以“信e链”为例,该产品针对上游供应商融资难、融资贵等痛点,利用核心企业信用输出,为核心企业遍布全国的多级小微企业供应商提供全流程线上应收账款融资业务。“该模式下无需为供应商授信,供应商可以依托核心企业实现线上融资,快速提前收回资金、加速资金周转、提高资金使用效率,同时加强核心企业产业链竞争力。”中信银行重庆分行相关负责人说道。

2022年以来,中信银行重庆分行依托“信e链”产品,向国内重卡汽车行业某龙头企业提供金融服务。据悉,该企业上游供应商遍布全国各地,多为民营中小型企业,抵质押物较少,融资成本相对较高。2022年该企业“信e链”业务累计投放规模超过2.2亿元,上游制造业供应商累计开户43户,其中普惠客户占比超过一半。

下一步,中信银行重庆分行将继续坚持服务实体经济初心,紧跟中央支持民营经济步伐,以企业需求为导向持续创新改进金融产品,提高金融服务供给的精准性和有效性,发挥中信协同优势,源源不断为民营经济发展壮大注入金融活水。

张舒 图片由中信银行重庆分行提供